د. همام مالك كناج

يحتفل العالم كل عام بيوم المرأة العالمي وسط دعوات بتعزيز حضور المرأة وتمتعها بالمساواة مع الرجل في اتخاذ القراروالمساهمة في عملية التنمية في كافة مجالات الحياة، وإن كانت سورية قد خطت في هذا المجال خطوات واسعة ما قبل الحرب، ونفذت العديد من البرامج والمشاريع التي هدفت إلى تمكين المرأة، إلا أننا اليوم وبعد سنوات الحرب والحصار الطويلة أمام واقعٍ مرير تكشف عنه تقديرات المكتب المركزي للإحصاء في الإصدار الثالث والسبعين للمجموعة

هذه الأرقام تظهر تحدياً جلياً أمام الحكومة، يستوجب العمل باكراً وجدياً بالشراكة مع المجتمع لتمكين المرأة تجنباً لما يمكن أن تسببه حاجتها وضعفها من مشكلات اجتماعية قد تتفاقم إلى مشكلات مزمنة مع مرور الوقت، فظروف الحرب والإجراءات القسرية أحادية الجانب أدت إلى بلوغنا مستويات كارثية من الفقر، حيث تفيد التقديرات بوقوع أكثر من 80% من السوريين تحت خطه

لقد تعددت الرؤى والمداخل التي تناولت تمكين المرأة، ولكن تجمع الآراء على أن التمكين الاقتصادي هو الدرجة الأولى في سلم تمكينها على كافة الصعد، لذا تحتاج المرأة اليوم إلى شمولها مالياً بالمنتجات والخدمات التي تقدمها المؤسسات المالية والمصرفية، بحيث تحصل على هذه المنتجات بكل سهولة وبتكلفة مناسبة وبشكل يناسبها، وتعامل بشكل عادل وشفاف وتزود بكل المعلومات اللازمة.

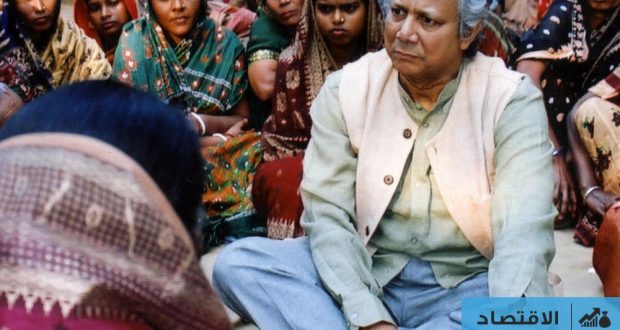

تبرز تجربة بنك القرية ” بنك جرامين” والتي عرفت ببنك الفقراء في بنغلادش كواحدةٍ من أهم التجارب في العالم نجاحاً واستمراريةً في مكافحة الفقر لفئة النساء الفقيرات وتمكينهن، مما يدعونا لاستعراض التجربة أملاً في استخلاص الدروس منها، حيث بدأت في العام 1972 على يد الدكتور محمد يونس، وهو العام التالي لحصول بنغلادش على استقلالها، وهي الفترة التي ترافقت مع وقوع مجاعة شديدة في البلاد في الوقت الذي كان فيه الدكتور يونس يقوم بتدريس الاقتصاد في الجامعة، مما جعله يشعر بعدم جدوى ما يقوم بتدريسه كونه لا يعالج المشكلات التي يعاني منها الناس في بلاده، فبدأ بمساعدة طلابه بمشروع بحثي في قرى بنغلادش الفقيرة، هذا المشروع الذي بدأ بقرض مقداره 27 دولار لينتهي بنكاً دولياً تنتشر فروعه في عدد كبير من دول العالم ومنها دول متقدمة كإنجلترا والولايات المتحدة.

تعد بنجلاديش نموذجًا لواحد من أفقر المجتمعات التي تتعرض للكوارث الطبيعية المدمرة بشكل متكرر، وهي من أكثر المجتمعات كثافة سكانية، حيث يعيش 80% من سكانها في القرى، ويشتغل عموم الرجال بالزراعة، في حين تشتغل النساء بالمنتجات والخدمات المنزلية، لذا فقد هدف الدكتور يونس لتصميم نظام مصرفي يصلح لإقراض الريفيين الفقراء، حيث توصل إلى تصميم نظام يمنحالائتمان لهم بشروط مناسبة ودون تقديم أي ضمانات مادية.

فلسفة مؤسس البنك:

تنطلق رؤية الدكتور يونس للفقر من كونه مشكلة اقتصادية واجتماعية وسياسية وثقافية وأخلاقية وأمنية وسكانية وصحية، تتفاقم أعراضها عندما تتجاور صور البؤس والحرمان والشقاء التي يعيشها الفقراء مع صور الاسراف والترف التي يعيشها بعض الأغنياء، فالفقير من وجهة نظره مُفقرٌ بسبب منظومة مغلوطة وممارسات خاطئة تقوم بها المؤسسات الاقتصادية والاجتماعية، مما يؤدي إلى خلق دائريتين مغلقتين منفصلتين من الفقراء والأغنياء تزدادان بعداً عن بعضهما بزيادة فقر الأولى وغنى الثانية، ويعزز هذا الأمر برامج مكافحة الفقر والتي تقوم على توفير الفرص الوظيفية لعمل الفقراء لدى الغير، إذ أن ذلك لا يؤدي إلى زوال الفقر بل تكريسه، كون دخل الوظيفة ثابت وبالكاد يكفي لتوفير المتطلبات الأساسية للمعيشة، لذا يجب على هذه البرامج أن توفر كل ما يلزم لينطلق الفقير بمشروعه الخاص، حيث حذّر الدكتور يونس من الضرر الذي يحدثه تقديم المساعدات والإعانات للفقراء، وأكد ضرورة وضع تعريف للفقير ومعايير لتصنيف الفقراء، الأمر الذي يتيح تصميم برامج دقيقة وفاعلة لمكافحة الفقر.

ومن هنا نجد أن الدكتور يونس وضع مفهوماً متميزاً للتنمية، متمثلاً بمشروعه والذي يقوم على مداخل عديدة اقتصادية واجتماعية تتم بالمشاركة الكاملة في صنع القرار بين العاملين في البنك والمقترضين منه، بهدف تغيير الواقع بشكل منهجي يحدث تغييراً إيجابياً في حياة الفئة الفقيرة في المجتمع المحتاجة للمساعدة، وليس للفئة الغنية التي بإمكانها الحصول على ما تحتاجه وبشكل يؤدي غالباً إلى زيادة أزمة الفئة الفقيرة، وعلى ذلك لا تعتبر المشاريع الضخمة تنموية من وجه نظره، فهي تستهلك الكثير من المال دون أن تحقق تغييراً إيجابياً لدى هذه الفئة المهمشة.

إن بنك الفقراء تجربة اجتماعية في ثوب اقتصادي، تنظر للإنسان الفقير كإنسان كامل الأهلية له الحق في الحصول على القرض كحق أساسي من حقوقه كالطعام والملبس والمأوى والتعليم والصحة، ليعمل ويكافح بكده ويخرج من دائرة الفقر، ويحصل الفقير على هذا الحق على أساس ضمان رأس المال الاجتماعي، من خلال اعتماد مبدأ المجموعة والمركز، الأمر الذي يخلق شبكات “التساند والرقابة الاجتماعية”، وهو بذلك البنك الأول في العالم الذي يقوم بتوفير الإقراض بدون ضمانات.

أثبتت تجربة بنك الفقراء والبنوك الأخرى المشابهة أن الفقراء أكثر التزاماً بالسداد واستفادةً من الإقراض، في حين أن الشخص كلما ازداد قوةً وغنىً ازداد إساءةً في استخدام القرض وتحايل على عدم رده، لذا فإن الانسان الذي لا يملك شيئ له الأولوية الأولى في الحصول على القرض من وجهة نظر الدكتور يونس، حيث تقوم منهجية البنك على الدافعية التي يملكها الفرد، وليس تقييم الملكية الفردية له.

بنك الفقراء والبنوك التقليدية:

تتجنب البنوك التقليدية منح الائتمان متناهي الصغر للفقراء لأسباب عديدة، حيث ترتفع تكاليفه لارتفاع التكاليف الإدارية لمنحه، بالإضافة إلى ارتفاع مخاطره لعدم امتلاك الفقراء ضماناً ملائماً، فالقاعدة في هذه البنوك أنه كلما زاد ما تملك زاد ما يمكن أن تحصل عليه، كما يتطلب الإقراض فيها ملء نماذج عديدة مع اشتراط درجة من التعليم، وهذا قد لا يتوفر لدى الفئة الأشد فقراً والأكثر حاجةً للحصول على الإقراض، كما ان اشتراط البنوك موافقة الزوج وتجنبها تقديم الإقراض لأغراض الإنتاج المنزلي كمشاريع مدرة للدخل حال دون تمكن النساء من الحصول على التمويل اللازم، حيث ومن وجهة نظر القائمين على هذه البنوك، يتعارض ذلك مع هدفها الأساسي في تعظيم أرباحها.

هذا الهدف للبنوك التقليدية يحتم عليها فرض فائدة على الإقراض يمكن أن تكون متعددة ومركبة وتتجاوز قيمة القرض حسب طول مدة القرض، ويدفعها إلى اتخاذ الإجراءات القانونية ضد المقترض في حال عدم السداد، دون الاهتمام بالظروف التي حالت دون السداد، ودون الاهتمام لمصير المقترض وأسرته.

لقد عمل بنك القرية على تبني نظام مالي يقدم خدمات تمويلية للفقراء يبقيه قابلاً للربح ومتماسك مالياً، مع تجاوزالعقبات التي حالت دون تمويلهم من البنوك التقليدية، لذا عمل على التواجد بفروعه وموظفيه في الأرياف، حيث بني نظامه على أساس تكوين مجموعة من /5/ نساء فقيرات غالباً، إضافة إلى تشكيل المركز ويتكون من (6-8) مجموعات، بحيث تكون مسؤولية المجموعة والمركز مراقبة أداء العضو المقترض لضمان تصرفه بشكل مسؤول يحول دون تعثره، إضافة إلى المراقبة والإشراف الدقيق والمتواصل من موظفي البنك، ويكون العضو في المجموعة مسؤولاً فقط عن سداد المبلغ الذي اقترضه، ولا يطلب من المقترضين أي ضمانات، حيث أن الوصول إلى قروض مستقبلية مرتبط بتسديد القروض الشخصية لكل أعضاء المجموعة، وبالتالي يعتبر الحصول على قروض مستقبلية أصلاً يتم رهنه، ويتم تقليل المخاطر من خلال المدخرات الإلزامية والطوعية للمقترضين، كما ان البنك لا يتخذ أي إجراءات قانونية ضد المقترض عند عدم السداد، حيث لا توجد أي وثيقة موقعة بين الطرفين تتيح هكذا إجراءات، ولكنه يعتمد أسلوب السداد المبكر وعلى أقساط أسبوعية صغيرة برغم أن ذلك يعني الكثير من العمل البنكي، ولكنه النظام الأنسب للمقترضين، كما ان البنك يسمح للمقترضين بإعادة جدولة ديونهم على اعتبار أنهم لم يفعلوا شيء خاطئ ودون تحميلهم فوائد إضافية، فلا يمكن أن تتجاوز مجموع قيمة الفوائد أصل القرض مهما طالت مدة سداده، كما ان البنك يولي اهتماماً كبيراً لمتابعة التعليم والإسكان والصحة والحصول على المياه النقية للشرب، وتجاوز حالات الكوارث والطوارئ، كما أطلق البنك برنامجاً للمتسولين لا يخضع مشتركوه لأي من القواعد العامة للبنك، كون البرنامج يهدف إلى مكافحة ظاهرة التسول.

بنك الفقراء والنساء:

تتعرض النساء في المجتمعات الأمية والجاهلة للتمييز والمعاملة القاسية، المتمثلة بمعاناة النساء من نسبة بطالة أعلى من الرجال، حيث يشكلن الغالبية العظمى من القطاع غير المنظم والأقل أجورًا في معظم اقتصاديات الدول، حتى أن حصة النساء ضئيلة من وظائف البرامج الموجهة لمكافحة الفقر، بالرغم من كون العبء الأكبر يقع على عاتق ربات البيوت الفقيرات في تحمل آثار الفقر على أسرهن، لذا تكون المرأة الفقيرة أكثر حماساً للخروج من دائرة الفقر وتأمين مستقبل الأسرة، وهنا تجب ملاحظة أن كثيراً من الأعمال المنزلية التي تقوم بها المرأة يمكن أن توظف في إدرار الدخل في حال توفير رأس المال اللازم، حيث لوحظ ان التمويل المقدم الى الاسرة عن طريق المرأة تستخدمه في تحسين الأحوال المعيشية للأطفال في المرتبة الأولى ومن ثم لتحسين المنزل وليس لرخائها الشخصي، في حين يمتلك الرجل سلم أولويات مختلف كما تبين الدراسات العديدة في هذا المجال، لذا كان لا بدّ من تمويل أنشطة النساء المدرة للدخل، بما يمكن النساء ويقوي قدراتهنّ ويحقق المزيد من الأمن المادي لهنّ ليصبحن أكثر مشاركة في أمور الأسرة والمجتمع، وقد اتخذ هذا التمويل شكل منتجات وخدمات مالية مبتكرة تجاوزت الحواجز التقليدية أمام النساء كمتطلبات الضمان، كأن يكون الضامن ذكرًا أو ذو مرتب ثابت، والحواجز الثقافية، والحركة المحدودة للنساء ونسبة الأمية.

تنطلق رؤية البنك من أن قيام النساء الفقيرات بأعمال مدرة للدخل كالأعمال المنزلية البسيطة لا يؤدي إلى انقسام الاسرة، ويمكن أن تتحول هذه الأعمال إلى موجة تنمية اقتصادية واجتماعية كبيرة، كل ذلك دفع بنك الفقراء للتركيز على تقديم الإقراض للنساء الفقيرات، حيث تشكلن 97% من إجمالي عملاء البنك، وتكون ملكية المنازل التي يبنيها البنك للمقترضات من النساء، كما أن 9 أعضاء من 14 عضو مجلس إدارة هنّ من النساء المقترضات الفقيرات.

مؤشرات النجاح:

حاول الدكتور يونس إقناع البنك المركزي والبنوك التجارية في بنغلادش بمنح الائتمان إلى الفقراء دون ضمانات، فقوبلت دعوته بالسخرية، كون الفقراء من وجهة نظرهم ليسوا أهلاً للحصول على الائتمان، لذا قام الدكتور يونس بضمان قروض الفقراء بنفسه، وبدأ مشروعاً في قرية جوبرا بمساعدة طلابه، ليثبت أن الفقراء جديرون بذلك، وخلال ثلاث أعوام (1976-1979) تمكن من إقراض 500 أسرة من الفقراء وتغيير حياتهم وتحقيق نسبة سداد 100%، الأمر الذي أثبت صحة نظريته ودفع البنك المركزي في العام 1979 لتبني مشروع بنك القرية، والذي توسع ليشمل مناطق جغرافية واسعة ضمن قرى بنغلادش، حيث تم إعلانه بنكاً مستقلاً في العام 1983برأسمال ساهمت فيه الحكومة بنسبة 60%، بينما ساهم الفقراء المقترضون بنسبة 40%، ليمتلك الفقراء اليوم 94% من أسهمه، وتمتلك الحكومة ال 6% الباقية.

وهنا نستعرض بعض الأرقام من موقع البنك، والتي تظهرمدى نمو أعماله ونجاحه:

انتقادات لبنك الفقراء:

انتقد كثيرون استهداف البنك للنساء، لاعتقادهم أن ذلك يؤثر على كفاءة البنك واستدامة عمله، إلا ان هذا الأمر تم نفيه استناداً إلى سجلات السداد الخاصة بالنساء والتعاون الذي يبدينه، حيث تفوق نسب سداد النساء بدرجة عالية نسب سداد الرجال، كما أن النساء أكثر تعاونًا، لذا تميلالبرامج التي تستهدف الرجال بشكلٍ أساسي إلى طلبالضمانات والمزيد من اجراءات المتابعة الممتدة لتجنب مخاطر التأخر في السداد. بينما البرامج التي تستهدفالنساء بصفة أساسية تعتمد على الضمان الاجتماعي.

كما انتقد البعض حصول البنك على فائدة ثابتة لاعتبارات دينية، إلا أن المنافع المتحققة من وجهة نظر البنك لصالح مجتمع من المعدمين والمتسولين والقرويين الفقراء بتحسين نوعية حياتهم هو الأساس، حيث أن الفائدة على القرض بسيطة وتهدف لتحقيق استمرارية البنك، ليقدم خدماته ويحول دون وقوع الفقراء فريسة بيد المرابين الأغنياء.

وقد انتقد البعض تكريس البنك لفكر اشتراكي يساري بمشروع اقتصادي رأسمالي، إلا أن ذلك يتجاهل أن البنك مشروع اقتصادي اجتماعي قائم على الاقتصاد الحر، يلتزم بكافة قواعد الاقتصاد الرأسمالي في تسيير شؤون البنك، لكنه يؤكد على قراءة مختلفة للرأسمالية تؤمن بالإنسان الساعي لتحقيق الربح والحفاظ على النزعة الإنسانية والدينية والاجتماعية في آن واحد

إن هذا الاستعراض السريع لفلسفة وتجربة بنك الفقراء ومؤسسه الدكتور محمد يونس يقودنا إلى الخلاصة التالية:

يعمل نموذج بنك الفقراء على تعزيز التكافل المجتمعي من خلال نظام المجموعات والمراكز، ويعزز ثقة الفقراء والمهمشين بأنفسهم ويدفعهم للمشاركة الفاعلة مجتمعياً، وهو ما نحتاجه اليوم بشدة في سورية، كما انه يقدم نماذج مبتكرة من البرامج لدعم الفئات المعدمة، بما يؤدي إلى تحسين نوعية الحياة تحقيقاً للتنمية المستدامة، وهذا ما هدف إليه القانون رقم 8 للعام 2021 والذي شجع على إحداث مصارف التمويل الأصغر مع إعفاءات غير مسبوقة من الرسوم لكافة العمليات فيها.

إن القانون رقم 8 يهيئ البيئة التشريعية لإحداث عدد كبير من المصارف تضاف إلى مؤسسات التمويل الصغير القائمة، وفي ظل الحاجة الشديدة لمنتجات وخدمات التمويل الأصغر نحتاج إلى التوسع في افتتاح المصارف وفروعها في كافة المناطق، بما يؤدي إلى الابتكار في المنتجات من منطلق التنافسية، وهذا ما يؤكد أيضاً أهمية مشاركة الحكومة مع القطاع الخاص في تأسيس هذه المصارف بنسبة من رأس المال، وتحديداً من خلال وزارة الشؤون الاجتماعية والعمل والمؤسسات والجمعيات المرخصة من قبلها، كما يمكن ان تسهم وزارة الأوقاف بذلك، لما تمتلكه من إمكانيات وقدرة على تسويق هذا المفهوم في بيئات اجتماعية مختلفة، كما أن القانون لحظ إمكانية مساهمة شركاء غير سوريين يتمتعون بالخبرة في هذا المجال، وهو ما يتيح الإمكانية لمشاركة بنك جرامين في تأسيس مصرف للفقراء في سورية، حيث يمتلك البنك برنامجاً لنقل الخبرات وتكرار تجربته، وهذا ما أدى إلى انتشار التجربة في أكثر من 100 دولة حول العالم ومنها دول عربية باعتماد نظام B.O.T وذلك في حال لم تحل الإجراءات القسرية أحادية الجانب دون ذلك.

أن أكثر ما يتطلبه نجاح التجربة اليوم تحديد مفهوم الفقير في ضوء المتغيرات الاقتصادية الحالية، ليتم استهداف هذه الفئة بشكل دقيق وناجع، ومن ثم دراسة سوق العملاء المحتملين لهذه المصارف والبحث عن الصيغ التمويلية الأفضل والأنسب لهم.

إن ظروف الحرب والحصار التي تعاني منها سورية اليوم، والتي أدت إلى جملة من القضايا التي أثرت على المواطنين بارتفاع حدة الفقر وانعدام الأمن الغذائي في بلد كانت الزراعة أساس اقتصاده، وارتفاع نسبة البطالة عن العمل في صفوف النساء بشكل أساسي، بالإضافة إلى ارتفاع نسبة غير المتزوجات إلى أرقام غير مسبوقة، وما نتج عن الحرب من وجود عوائل بدون معيل نتيجة استشهاد الافراد الذكور أو فقدهم أو إصابتهم بشكل يعيقهم عن العمل، وعلى قاعدة ” ما لا يدرك كله لا يترك جله” فإن كل هذه القضايا تجعل من تجربة بنك الفقراء نموذجاً يمكن دراسته واعتماد تجربته الاقتصادية والاجتماعية قدر الإمكان لمعالجة الفقر وتمكين النساء في المجتمع السوري، خاصة النساء الريفيات في ظل الحاجة لزيادة استثمار الأراضي الزراعية وزيادة الإنتاج الزراعي والحيواني.

وفي الختام يبقى أن نرجو للمرأة السورية الصابرة أياماً وأعواماً أجمل لأنها تستحق الأفضل.

(سيرياهوم نيوز16-3-2021)

syriahomenews أخبار سورية الوطن

syriahomenews أخبار سورية الوطن